【個人理財系列】財務風險管理

醫療實務篇:實際案例分享

「要小心看顧你的羊群,照料你的牲畜。」 (箴言27:23)

「把你的錢投在對外貿易上,總會有贏的一天。要在不同的地方,或好些地方投資,因為你不知道在這世上會遭遇甚麼厄運。」 (傳道書11:1-2,現代中文譯本)

「求你指教我們怎樣數算自己的日子,好叫我們得著智慧的心。」 (詩篇90:12)

延續《神國》雜誌52期〈財務風險管理─醫療篇〉一文,筆者提供三個常見的臺灣醫療保險實際案例,加以說明解析,讓讀者更深刻了解完整終身醫療與量身訂做規劃之重要性。(本文貨幣單位為新臺幣。書中人名均為化名,場景也改寫,以保護個人隱私。)

實際案例一

小莉,二十二歲單身女性,行政助理。自幼因父母離異而與母親相依為命,母親三年前罹癌病逝,父親早已另組家庭,音訊全無。

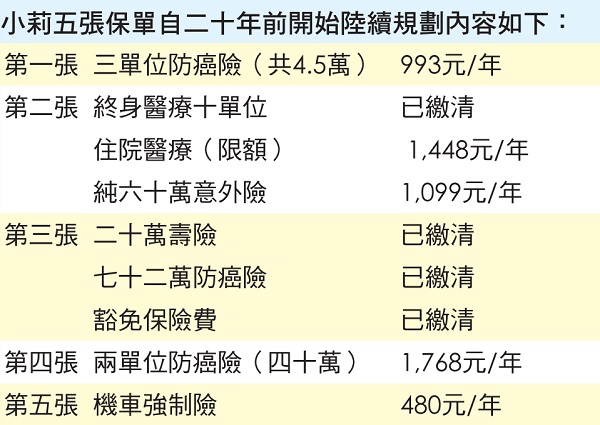

緣由:小莉上班途中,被後方汽車闖紅燈追撞造成嚴重外傷,對方肇事逃逸。小莉想起母親病逝前提及為她規劃了五張保單,申請理賠時才發現,雖然擁有五張保單,卻無法理賠。

雖然小莉知道有五張保單,卻不知道投保內容;當事故發生時,才驚覺心裡所想與實際投保內容不同。小莉雖因車禍受傷,但若請假住院,公司會扣全勤獎金與日薪,因而決定忍痛上班。她無法理賠原因如下:

第一張 防癌險:小莉發生車禍意外,不是癌症,因此無法理賠。

第二張 終身醫療險、住院醫療(限額)、純六十萬意外險:終身醫療險與住院醫療限額,以住院為理賠要件;小莉沒有住院,因此不符合理賠標準。純六十萬意外險,理賠因意外造成死亡與殘廢,小莉發生意外但沒有死亡或殘廢,因此也無法理賠。

第三張 二十萬壽險、七十二萬防癌險、豁免保險費:壽險理賠條件為身故與全殘。附約又是癌症險,也未符合殘廢等級可豁免保費標準,因此無法理賠。

第四張 兩單位防癌險:小莉發生意外,不是癌症,因此無法理賠。

第五張 機車強制險:在臺灣,汽機車強制險基本上以保障對方為主。因對方逃逸,被害人可向政府設置的特別補償基金申請理賠,申請條件是被害人必須在事發當時報警處理後,即刻到醫院就醫取得證明。小莉沒有報警,也沒有去醫院就醫取得證明而直接去公司上班,因此無法申請特別補償基金來理賠。

綜合以上解析,為何小莉五張保單中重複投保三張防癌險?小莉回應:因媽媽罹癌,保險業務人員紛紛建議媽媽為小莉規劃防癌險,造成重複投保。如果財務預算許可,重複購買能夠重複理賠的多重保障是可以的;但若終身手術、醫療實支實付、意外實支實付、意外住院日額尚未規劃,就將錢規劃在同一險種,就不是安全的財務與保險規劃。

財務規劃師建議

小莉二十二歲,單身,擔任行政助理,收入有限,一人獨自在外租屋生活,若能提早檢視保單,除避免重複購買相同保險外,提早將終身手術、醫療實支實付、意外實支實付、意外住院日額與豁免保費補齊,扣除目前每年5,788元保費外,每年增加保費大約11,000元(每月平均1,000元),即擁有完整醫療規劃與保障。

實際案例二

志強,二十一歲大三學生。志強的同學放學騎車時發生車禍,大腦嚴重受損成為植物人。車禍同學為家中獨子,父母親一夕間頭髮由黑轉白,為此意外而用盡家中積蓄。志強因此產生警惕,請在保險公司任職的表哥協助規劃意外險。

緣由:志強大三上學期,主任邀請筆者至學校分享保險規劃的重要性及如何進行財務規劃,課程結束後,志強回家發現,當初請表哥規劃的是意外保險,但保單內卻沒有意外險,因此主動尋求協助檢視保單,以確認投保內容。

志強保單內容確實未規劃意外險。其中終身健康保險與住院醫療定期保險附約,若因意外住院仍會有住院理賠,但若如案例一小莉發生的意外,沒有住院就完全沒有理賠。志強對保險沒有概念,不知道若透過壽險公司規劃意外險一百萬、意外醫療限額五萬、意外住院日額1000元,一年保費大約2,000多元。

檢視過程中,志強也赫然發現,防癌終身保險附約需繳費七十四年,志強目前二十一歲,所以必需持續繳費到九十五歲,保費會隨年齡增加調高保費。與志強原本以為跟主約一樣二十年繳完、未來不必再繳交任何保費的認知有極大的差距。因此志強堅持重新規劃保單,做出符合自己需要與認知的保險規劃。

▲無論保險業務人員與我們的關係如何,都務必了解投保內容,拿到保單後,請再次確認投保內容是否與自己想要的相符合。

財務規劃師建議

志強要購買意外險,是因同學意外造成對家人傷害與巨額醫療費用支出,而希望自己能將風險轉給保險公司。對二十一歲打工的志強來說,家境並不寬裕,卻願意每月支付近2,000元來負擔保險費,可以深刻感受到他對家人的愛。

志強規劃完整終身醫療險,一年保費約30,658元,平均每月增加652元。真心建議與提醒:無論保險業務人員與我們的關係如何,都務必了解投保內容,拿到保單後,請再次確認投保內容是否與自己想要的相符合。

▲了解完整終身醫療保險,才能量身訂做最適合自己的規劃。

實際案例三

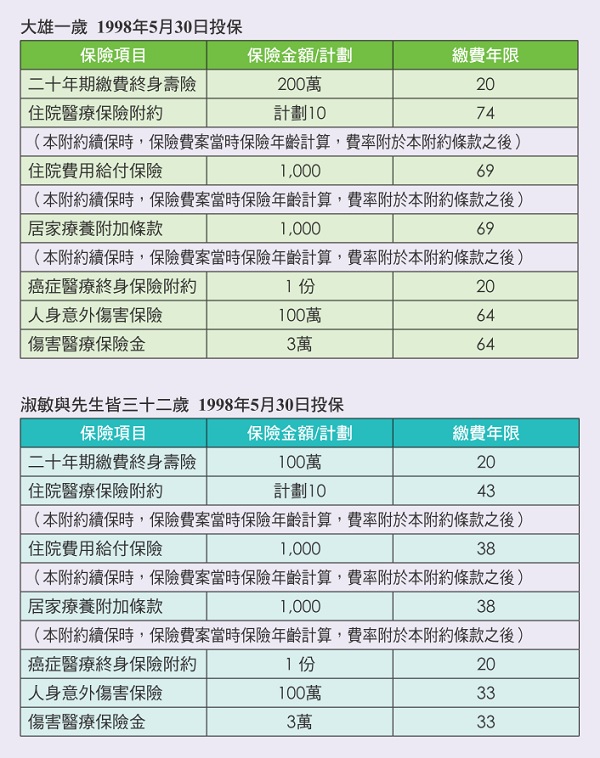

大雄,一歲時,母親淑敏為自己與家人規劃保險,希望給家人一生最好的禮物。

緣由:淑敏去年繳完第二十年的保費後,今年又收到保險公司繳費單,驚然發現所規劃醫療險不是終身的,全家保單必須繼續繳費才能使醫療附約持續有效。更嚴重的是,淑敏的先生於六年前因高血壓與糖尿病,需固定門診與持續用藥。

淑敏透過朋友引介與筆者面談,會晤時淑敏情緒激動,因保單內容與她的認知差距極大。淑敏以為,全家所投保險主約與附約都是繳費二十年後,不必再繳費、終身擁有所有保障。如果住院或手術,終身擁有醫療保障。沒想到,除了壽險與癌症醫療是終身保險外,住院醫療保險附約必須繼續繳費至七十五歲,住院費用給付繼續繳費至七十歲……。

淑敏今年五十二歲,若要重新規劃完整終身醫療、終身手術、醫療實支實付,將是一筆之前沒有想過的費用;淑敏的先生於六年前發現高血壓、糖尿病,無法投保任何醫療險,造成淑敏退休規劃上一大缺口,更擔心所存退休金無法負擔未來醫療費用支出,而必須延後退休,繼續上班。

財務規劃師建議

1.大雄部分:大雄身體健康,可重新規劃終身醫療、終身手術、醫療實支實付、豁免保費。核保完成後,原本保單務必保留終身壽險與終身癌險,其餘非定期醫療險,有繳費才有保障,若取消不會有任何損失(保險公司也會退回未到期保費)。

2.淑敏部份:淑敏今年五十二歲,還可以規劃終身醫療保險。若身體健康、經濟預算許可,鼓勵與大雄相同規劃與調整。

3.淑敏先生部份:因已有高血壓與糖尿病,已無法投保任何醫療保險(雖然最近臺灣推出弱體保單,針對高血壓與糖尿病保戶,但保費非常高,筆者並不建議投保)。因此淑敏先生必須繼續繳交保費,保留原本整份保單。

親愛的讀者,您已有多久沒有檢視現有的保單、財務規劃與配置?不妨趁此機會重新檢視,確認目前的規劃是否合乎現在與未來的需要,成為神忠心、良善又有見識的好管家吧!

潘華庭,加百利國際財富管理顧問有限公司總經理,加百利聖經理財團隊創辦人,臺灣安泰保險經紀人公司執行長,擁有國際理財規劃師及心理諮詢師證照,並為中華波阿斯協會約書亞管理學院老師。熱愛生命,專心致力於國內外福音事工、偏鄉弱勢服事及脫貧計畫,並參與企業家成就國度企業與大使命、用生命影響生命之事工。

潘華庭,加百利國際財富管理顧問有限公司總經理,加百利聖經理財團隊創辦人,臺灣安泰保險經紀人公司執行長,擁有國際理財規劃師及心理諮詢師證照,並為中華波阿斯協會約書亞管理學院老師。熱愛生命,專心致力於國內外福音事工、偏鄉弱勢服事及脫貧計畫,並參與企業家成就國度企業與大使命、用生命影響生命之事工。